背后逆袭藏的之路与暗礁石

说实话,最近MakerDAO的表现确实让人眼前一亮。作为一个观察DeFi市场多年的老鸟,我亲眼见证MKR代币从去年七月开始的那波近90%的惊人涨幅。这可不是什么空气币的昙花一现,背后有着实实在在的支撑。稳字当头的秘密武器MakerDAO最近玩的一手好牌,就是把大量资金配置到现实世界资产(RWA)上。具体来说,他们现在持有11.4亿美元的美债和5亿美元的USDC。特别是通过与Coinbase Pri...

说实话,最近MakerDAO的表现确实让人眼前一亮。作为一个观察DeFi市场多年的老鸟,我亲眼见证MKR代币从去年七月开始的那波近90%的惊人涨幅。这可不是什么空气币的昙花一现,背后有着实实在在的支撑。

稳字当头的秘密武器

MakerDAO最近玩的一手好牌,就是把大量资金配置到现实世界资产(RWA)上。具体来说,他们现在持有11.4亿美元的美债和5亿美元的USDC。特别是通过与Coinbase Prime的合作,这些USDC还能带来额外收益。这就像是一个精明的基金经理,既追求稳定收益,又不放过任何增值机会。

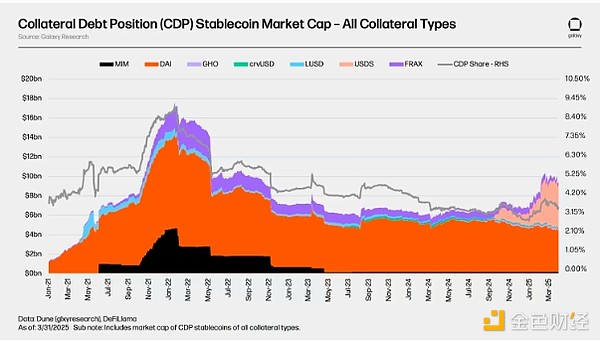

记得去年USDC和BUSD遭遇信任危机时,USDT趁机抢占了不少市场份额。但MakerDAO很聪明地选择了另一条路——通过RWA给DAI注入更强的信心。现在DAI的市场份额正在缓慢但坚定地回升,逐渐接近2021年的历史高位。

美债套利的金融魔术

说到RWA的操作,就不得不提Clydesdale这个有趣的案例。想象一下:Clydesdale设立一个特殊目的实体(SPV),从Maker那里借出DAI,然后把DAI换成USDC,再换成美元现金,最后用这些钱购买美债。整个流程就像一个精密设计的金融齿轮组,每一环都恰到好处。

最妙的是,Clydesdale只收取少量管理费,大部分国债收益都归Maker所有。这就是为什么现在Maker约60%的利息收入都来自RWA。说真的,在DeFi圈子里看到这种传统金融的精细操作,总让我有种次元壁破裂的新鲜感。

未来的三岔路口

我对未来12个月做了三种情景预测,就像给MakerDAO画了三幅不同的肖像。无论是牛市、熊市还是平稳发展,有一个事实很明确:MakerDAO的净收益首先会充实剩余缓冲区,超过5000万美元的部分将用于回购MKR。

不过我得泼点冷水。目前各个保险库都快触碰到债务上限了,这意味着RWA带来的收入增长可能会踩刹车。想要继续开疆拓土,Maker需要推出新的保险库。另一个增长点可能来自Spark Protocol——Maker的DeFi子DAO。

成本与收益的平衡艺术

作为过来人,我深知运营一个DeFi协议有多烧钱。2023年的2400万美元运营支出已经让人捏把汗,预计未来12个月可能还要涨到3000万。这还只是保守估计——别忘了Maker准备推出独立新链,光是技术开发、预言机维护这些就要吃掉一大块预算。

最让人头疼的是DSR(DAI储蓄利率)的5%利息支出。最近三个月锁定在DSR中的DAI暴增,虽然我预测增速会放缓,但1.2-1.6亿美元的利息支出还是跑不掉的。这就像在走钢丝,稍有不慎就会失去平衡。

供应端的玄机

要维持盈利,Maker必须持续增加新铸造的DAI。我仔细研究了过去三个月的数据:56%的增量来自BlockTower Andromeda,22.4%来自D3M保险库债务上限的提升,15%左右来自ETH/stETH抵押的保险库。

但BlockTower快触及上限了,增长空间有限。这时候D3M保险库就成了观察DAI需求的晴雨表。有趣的是,很多用户在Spark上用wstETH抵押借DAI,可能是为了5%的DSR收益加上SPK空投的诱惑。

谨慎乐观的展望

总的来说,我对Maker还是看好的。RWA就像是为DAI利息支出准备的缓冲垫,美联储维持高利率的政策对Maker也是利好。不过作为老江湖,我建议重点盯住几个关键指标:DSR中DAI的增长是否可持续、D3M的债务上限变化、以及Spark上DAI的实际使用情况。

说到底,在DeFi这个瞬息万变的丛林里,今天的赢家可能明天就会遇到新挑战。MakerDAO的这盘棋下得不错,但真正的考验可能还在后头。

- 快来当找茬王!BitVenus邀你体验OTC交易,还能赢万元大奖2025-09-14 11:14

- 昨夜空单完美收割1万刀,今日以太坊再下一城!2025-09-14 11:02

- 9月26日加密货币合约行情:比特币、以太坊走势分析与交易策略2025-09-14 10:08

- 香港虚拟资产牌照申请大揭秘:四家实力派交易所浮出水面2025-09-14 09:51